从去年5月22日提出重整到最终确定重整投资人,昔日“千亿房企”金科股份历时18个月终于迎来重生的新机会。

近日,金科地产集团股份有限公司(以下简称“金科股份”)及重庆金科房地产开发有限公司重整案重整投资人遴选评审会第二次会议顺利召开。经评审,确认上海品器管理咨询有限公司与北京天娇绿苑房地产开发有限公司联合体,为金科股份及重庆金科的中选投资人。

至于对金科股份重整投入的具体资金,《每日经济新闻》记者11月23日从品器联合体的相关资方处独家获悉,此次重整投资人对金科的重整资金预计在30亿元左右。

品器联合体或成金科股份最大股东

在公布品器联合体中选之前,外界大多认为长城国富置业将成为金科股份的破产重组投资人。毕竟在2023年5月重庆端恒申请对金科破产重组一个月后,长城国富就与金科股份签订战略投资框架协议序,双方甚至还一度共同成立工作小组,建立协调联系机制,并完成了现场尽调工作。

此后,还有包括中金资本运营公司联合体、四川资本市场纾困发展证券投资基金合伙企业(有限合伙)、深圳招商平安资管公司等多家实力资方意向投资人缴纳保证金成功报名。

然而,最终经过重整投资人遴选后由品器联合体中选。

品器联合体到底什么来头?天眼查显示,上海品器由北京品器管理咨询公司(以下简称北京品器)100%持股。北京品器成立于2020年1月,是御风集团旗下专注于大健康不动产的资产管理机构,由前行长马蔚华担任名誉主席,昔日“万通六君子”之一冯仑担任董事长,鑫苑集团创始人张勇、王谦、张冬冬等为合伙人。

其中,冯仑、单大伟、张勇各持股北京品器22.2222%股权,张冬冬持股11.1111%,剩余22.2222%股权由上海铂生建设持有,而上海铂生建设董事长即御沣房地产创始人王谦。

据公开信息,北京品器的企业愿景是开启不动产的后开发时代,企业目标不再是传统的地产开发,而是开启资产管理与运营。成立四年有余的北京品器,除上海品器外,名下投资子公司还有5家,包括青岛厚康健康科技有限公司、上海厚亦健康科技有限公司、西安厚康健康科技有限公司、远大好楼(上海)科技有限公司和重庆厚亦健康科技有限公司。不难看出,这些公司都是一些大健康与科技行业类的公司。

品器联合体的另一方北京天娇绿苑成立于2018年8月15日,注册资本3000万元,法定代表人为冯思敏,股东分别为王平、李桂华和王西康,持股比例分别为70%、15%和15%。

该公司引入合作出资方冯果。据悉,冯果系知名投资人冯彪(东方资本创始合伙人)之子,冯彪在2013年成功操盘“”破产重整,彰显了其独到的眼光和魄力。此次冯彪再度出手,或许能为金科股份的重整之路提供有力支撑。

值得注意的是,若重整计划以当前金科股份53亿股流通股为基数,按照每10股转增10股的比例实施资本公积转增股本,共计转增53亿股。以金科11月22日收盘价1.67元/股粗略测算,重整投资人约30亿元的投资就可获得金科股份约16.95%股份。

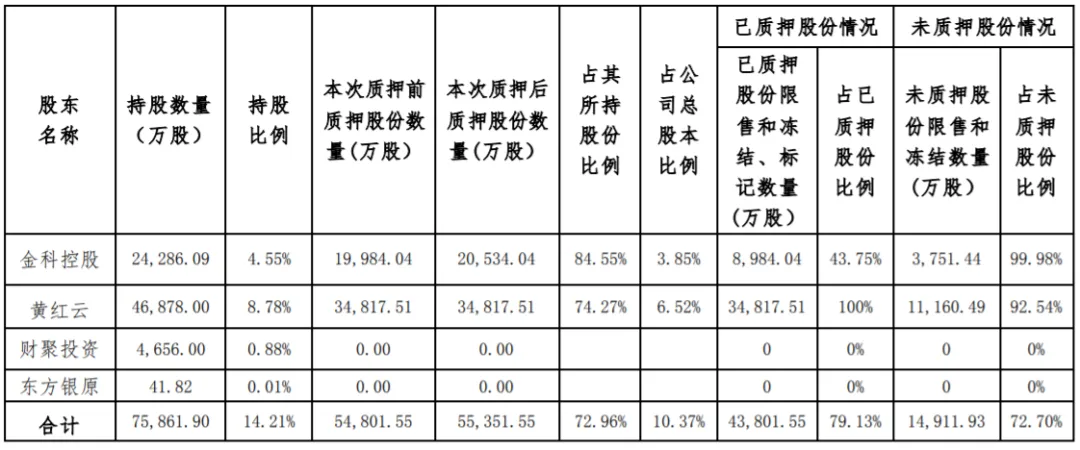

另据11月23日金科股份公告,截至目前,黄红云及其一致行动人金科控股、财聚投资、东方银原分别持股24286.09万股、46878万股、4656万股、41.82万股,以上各方合计持有金科股份75861.90万股,持股比例为14.21%。这也意味着,待转增完成后,品器联合体或将一举超越黄红云成为金科股份的最大股东。

不过,对此冯彪表示:“重整是很复杂的一个程序,投入30亿元并非都能变成股票,还涉及到债权人债转股,具体的还是要以重整方案以及法院、上市公司公告为准。”

“资金投入预计在30亿元左右”

选择此时参与金科股份的重整投资,冯彪也有自己的考量。

“当前中国房地产行业进入到一个新的周期,从国家的财政政策、金融政策等方面也在大力地扶持和支持房地产行业,市场‘止跌回稳’态势明显。”冯彪在11月23日在接受每经记者采访时表示,特别是经过近几年房地产行业的大洗牌后,在全国14亿多人口基数下,每年存量房的销量和新增销量仍保持在10亿平方米左右,“我们是在危机当中看到了重生的机会”。

据冯彪介绍,目前很多房地产企业依然是负债前行,“金科作为第一家打响重整的全国性房地产上市公司,我们在对其所开发项目进行全面尽调。与同行业相比较,(金科)在消费者中具有较好的口碑,同时也有几十年的品牌积淀、专业团队以及很好的区域布局,在所有全国性房地产公司中我们认为它是较为优质的”。

“待金科重整完成后就会轻装上阵,在后房地产时代,也会为行业发展起到推力的作用。”冯彪透露,在投入方面,对于金科股份的重整不仅是在资金上,还包括产业、金融等方面。“资金投入预计在30亿元左右,在其能够轻装上阵的情况下,借助金融和资本的力量,同时进行产业赋能协助金科实现转型升级。”

重整与新生

金科股份的重整之路,始于2023年。

2023年5月22日,金科股份披露收到重庆端恒建筑工程有限公司发来的《告知函》。端恒建筑认为,金科股份虽不能清偿到期债务且明显缺乏清偿能力,但作为上市公司仍有一定重生价值和挽救可能,故向重庆市第五中级法院申请对公司进行重整。

这也是A股首家主动申请重整的千亿元房企。

对于金科而言,此次重整的主要目标是,寻找合适投资者,以注入新鲜资金,减轻债务压力。今年6月底,金科股份管理人启动公开招募和遴选公司及全资子公司重整投资人的工作。11月12日,该公司公告称已收到4家意向投资人提交的重整投资方案。这表明金科股份在困境中并非完全无路可走,市场依然对其未来发展存有信心。

如今,随着重整投资人敲定,金科股份正式进入重整期。

IPG中国区首席经济学家柏文喜表示,金科股份重整,反映出当前房地产市场面临较大压力和市场低迷状态,这也促使地产企业寻求通过重整来优化资产负债结构,改善财务状况,从而在行业整合中获得竞争优势。一方面,通过引入外部投资者进行资本重整,向市场传递出积极信号,即公司正在采取积极措施恢复和振兴企业业务,有助于提升市场对公司未来的信任。另一方面,通过重整,减轻债务负担,避免进一步财务危机,给公司留出恢复与发展空间。

金科股份的重整方案,为市场提供了一个了解其重组进展和未来发展方向的机会。

中国房地产报记者采访获悉,重整后的新金科将在投资管理、运营管理与特殊资产三大业务板块进行布局、规划,在各细分领域深耕的同时,做好各业务板块之间的协同。

投资管理业务,将成为新金科全业务条线的核心枢纽,负责统筹公司各子板块的业务与项目。

开发管理业务,遵从轻资产化收费开发商定位,专注于健康住宅、商业综合体、办公楼及产业园区等开发管理。

特殊资产业务,专注于困境资产和不良资产的投资与处置,提供特殊资产一站式的“理债”服务,包括资产运营、管理、处置及金融工具的解决方案。该业务将完全区别于传统特殊资产的业务模式,采取轻资产化来运营,紧紧抓住这轮“化债”周期,深度绑定中国几大头部互联网平台做服务,赚取管理和服务收入。

至于何时能够完成重整,根据金科此前公告,预计将在2025年1月中旬完成所有重整事项。

如今,在“产业+资本”的加持下,金科股份重整成功也增加了几分胜算。若未来金科股份能成功走出困境,或许也能为其他出险房企提供一份可供参考的重整成功范例。

来源:金科公告、每日经济新闻、中国房地产报等

以上就是本篇文章【30亿“救命钱”来了!金科,白衣骑士揭晓!】的全部内容了,欢迎阅览 ! 文章地址:http://sicmodule.glev.cn/news/11583.html 资讯 企业新闻 行情 企业黄页 同类资讯 首页 网站地图 返回首页 歌乐夫资讯移动站 http://sicmodule.glev.cn/mobile/ , 查看更多